Höchst spekulativ: Die Preisentwicklung am Sekundärmarktes für Uhren war ab 2021 durch Spekulation getrieben. Sinnbildlich für die Preiskurve, das Matterhorn.

WACHSTUM IN DER KRISE. Ein Merkmal für das Luxussegment. Der Wirtschaftszyklus hochpreisiger Güter läuft asynchron zum restlichen Wirtschaftsgeschehen. Ein Lehrbeispiel dafür, die Preisentwicklung der Uhren der vergangenen Jahre. Strategische Verknappung und Behavioral Pricing treiben Exklusivität und Premiumisierung voran. Mit ökonomischem Erfolg.

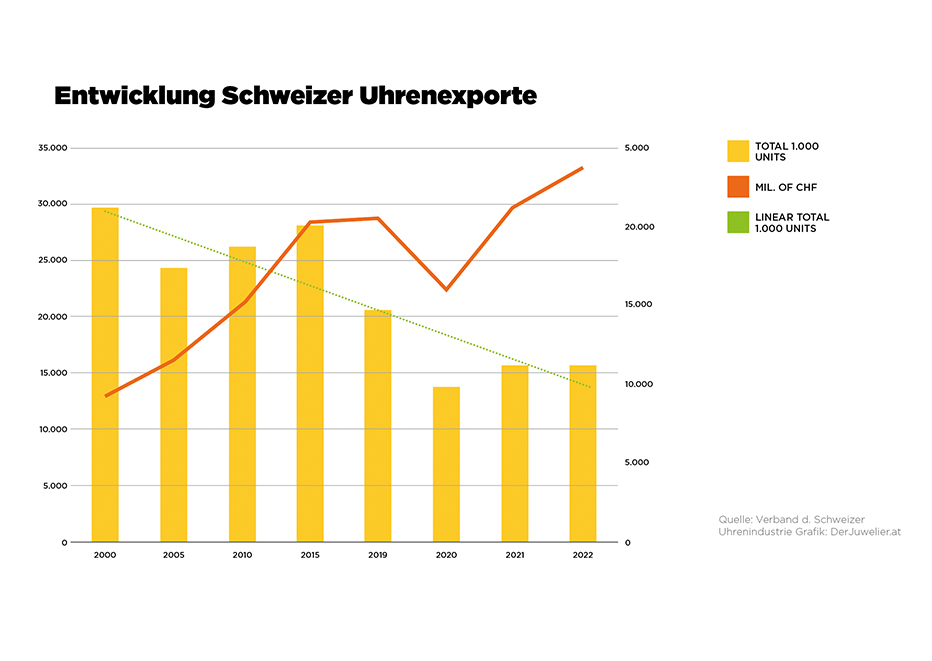

Dynamisch, vital und robust, so zeigt sich das Luxussegment. In den Zeiten der Krise umso eindrucksvoller. Der Erfolg baut auf ökonomische, soziale wie psychologische Mechanismen. Wie gut die Luxusmarken der Schweizer Uhrenindustrie diese Mechanismen bedienen, zeigen die Exportzahlen. Das Exportvolumen stieg von 2020 auf 2021 um 31,48 Prozent auf 21.219 Millionen CHF und übertrafen das Rekordjahr 2022 nochmals um 11,66 Prozent. Dabei wurde fast die Rekordmarke 25 Milliarden CHF geknackt.

Snob-Effekt lenkt Uhrenmarkt

Auf den ersten Blick scheint die Schweizer Uhrenindustrie trotz Wirtschaftskrise nur eine Sprache zu kennen: die Erfolgssprache der Exklusivität. Gerade in Krisenzeiten werden Luxusgüter offensichtlich stärker als sonst zur gesellschaftlichen Differenzierung eingesetzt. Produkte von Luxusmarken, wie Uhren und Handtaschen vermitteln: „Ich kann es mir leisten.“

Dabei wird der sogenannte „Snob-Effekt“ ausgelöst. Dieser bezeichnet eine Anomalie zum üblichen Preisverhalten. Der Status spielt beim Kauf eine entscheidendere Rolle als der Preis: Je höher der Preis, desto höher die Nachfrage. Angebotsseitig wird der Effekt durch eine künstliche Verknappung in den Stückzahlen und streng eingeschränktem Vertrieb ausgelöst. Dies steigert die Begehrlichkeit immer weiter. Den Erfolg dieser Strategie zeigt das Exportvolumen im hochpreisigen Segment für Schweizer Luxusuhren. Dieses stieg von 2000 auf 2022 um rund +470 Prozent.

Kaufkraftverlust legt Schwachstellen offen

Bei einem genaueren Blick in die Detailzahlen zeigt sich allerdings ein differenzierteres Bild. In die Krise geraten jene Marken im unteren bis mittleren Preissegment. Der Kaufkraftverlust lässt die Mittelschicht bewusstere Kaufentscheidungen fällen. Es geht nicht um das „Und“, sondern das „Oder“. Zusätzlich hat sich eine neue, leistbarere Konkurrenz am Markt gefestigt: Mit 41 Millionen verkauften Uhren im Jahr 2022 ist Apple mittlerweile der größte Uhrenproduzent weltweit. Das ist knapp ein Dreifaches der Exportmenge der Schweizer Uhrenindustrie im selben Jahr.

Marktstruktur in Bewegung

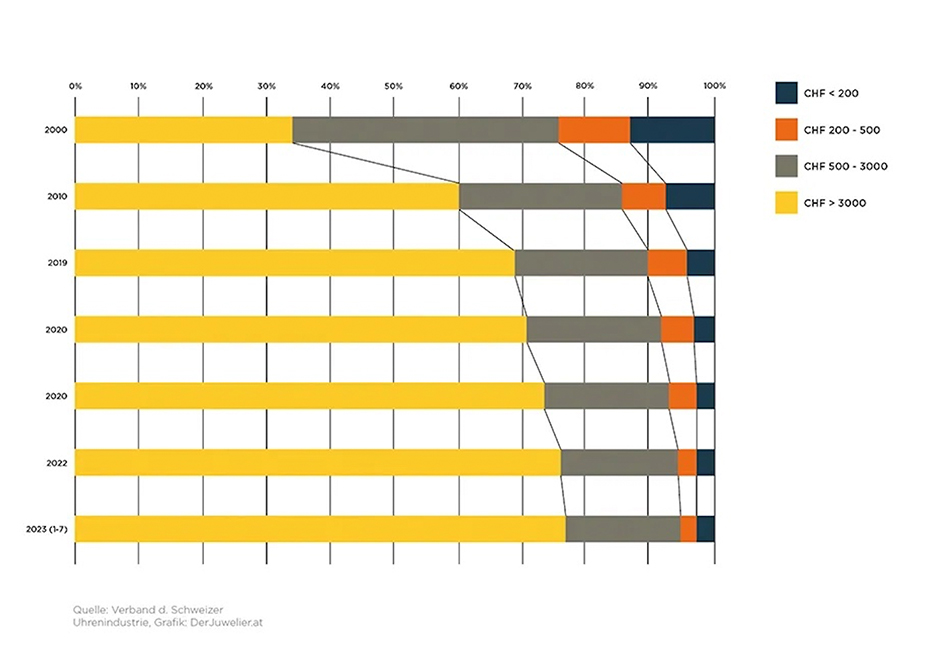

Der Markt hat sich in den vergangenen Jahren stark verändert. Das Wachstum wird ausschließlich durch die steigende Nachfrage im Premiumsegment, also jener Uhren mit einem Wert über 3.000 Euro getragen, wie die Jahresstatistiken des Verbands der Schweizer Uhrenindustrie zeigen.

Über die Zeitspanne der vergangenen Jahre 2000 bis 2022 ging die Gesamtstückzahl der exportierten Uhren um 47 Prozent zurück, von rund 30 Millionen produzierter Uhren im Jahr 2000 auf rund 16 Millionen im Jahr 2022. Besonders vom Rückgang betroffen, die Preissegmente „< 200 CHF“ mit einem Rückgang um 63,22 Prozent, „200 – 500 CHF“ um -30,25 Prozent. Zwar zeigte sich das Preissegment „500-3000 CHF“ über die letzten 22 Jahre relativ stabil, jedoch ist der Wertanteil am Exportmarkt dramatisch eingebrochen. Gemessen am Gesamtexportwert war es im Jahr 2000 mit 41,57 Prozent das stärkste Preissegment. Im vergangenen Jahr betrug es nur mehr 18,28 Prozent. Im Gegensatz dazu stieg der Anteil des Preissegments für Uhren über 3.000 CHF von 33,99 Prozent im Jahr 2000 auf 75,98 Prozent im Jahr 2022.

Natürlich setzt die Uhrenindustrie verstärkt auf diese Preislage und fährt eine Politik der strategischen Verknappung – zumindest jene, die es aus ihrem Sortiment herauskönnen. Für alle anderen wird es aktuell schwierig, mit den Wachstumsraten mitzuhalten. Speziell etwa die Swatch Group.

Schweizer Uhrenexporte: Umsatz nach Preissegment

Ausgang ungewiss

Diese Entwicklung unterstreicht eine Analyse des Geschäftsführers von Luxe Consult Oliver Müller in einem Blogbeitrag aus dem März 2023: „Die Volumensverluste werden auf lange Sicht für viele Marken zu einem existenziellen Problem.“

Beispielhaft für die Brisanz der Entwicklung führt er die im vergangen Jahr gelaunchte MoonSwatch an. Swatch exportierte im 2022 rund 950.000 MoonSwatches. Das sind rund 43 Prozent des exportierten Gesamtvolumens im Uhrensegment „200 bis 500 CHF“. Der Ausgang ist ungewiss. Denn der Volumensdruck setzt vielen Marken zu. Speziell jenen, die nicht stark vertikalisiert sind und über keine eigenen internen Fertigungsanlagen verfügen, analysiert Müller. Zu einem große Markensterben wird es nach Roten jedoch nicht kommen: „Ich glaube es wird gewisse Veränderungen geben, aber es werden auch neue dazukommen, welche den Kundenbedürfnissen und -wünschen oder einfach dem Zeitgeist besser entsprechen.“

Ausgeflippert: Die Blase ist geplatzt

Etwas hat sich bereits verändert. Die Blase am Sekundärmarkt für Uhren ist im März 2022 geplatzt. Dieser erlebte in den vergangenen drei Jahren eine Rally sondergleichen. Im Sog der Niedrigzinspolitik und damit verbundenen Krypto- und Tech-Blase stiegen Spekulanten massiv in den bisher relativ überschaubaren Markt ein. Ihre Begierde nach Deals und kurzfristigen Gewinnen trieb die Preise für gebrauchte Uhren seit dem Jahr 2021 in bisher nicht gekannte Höhen. Und ihre Begierde wurde befriedigt: soeben verkaufte neue Uhren landeten umgehend auf dem Sekundarmarkt. Ein neuer Begriff für dieses Phänomen machte die Runde: flippern.

Im März 2022 platze dann nicht nur dem erfahrenen Uhrenjournalisten Peter Braun der Kragen, sondern auch die Blase selbst. Nachdem die Skizze einer „Royal Oak“ von Audemars Piguet, angefertigt von Uhrmacher Gérald Genta, im März 2022 um 564.000 CHF versteigert wurde, schrieb Braun auf Facebook: „Der Uhrenmarkt ist völlig bekloppt.“ Was er zu diesem Zeitpunkt noch nicht wusste: der Markt hatte seinen Zenit erreicht. Seither sinkt der Preis monatlich simultan zu seinem Anstieg im Jahr 2021 bis 2022. Es hatte sich ausgeflippert.

Die Preisausschläge und -effekte sind ein erster Indikator, dass der Markt in Bewegung ist. Im Interview mit DerJuwelier.at meint Philippe Roten, CEO von Chronext dazu: „Es war ein reiner Spekulationsmarkt, der vom Boom der Krypto -und Techblase, getrieben wurde. Jetzt gehen die Preise auf ein ,normales‘ Niveau zurück.“ Ob diese Entwicklung zukünftig Auswirkungen auf die Nachfrage nach neuen Uhren haben wird, werden die nächsten Monate zeigen. Ebenso, ob das von Bain & Company geschätze Volumen von 43 Mrd. Euro und einem Umstzwachstum von 28 Prozent in gleichem Tempo ansteigt: Das Angebot an gebrauchten Uhren könnte bald die Nachfrage übersteigen.

Keine Kommentare